El Banco Central Europeo (BCE) podría inyectar hasta 1,1 billones de euros en la economía europea para combatir el continuo avance de la deflación.

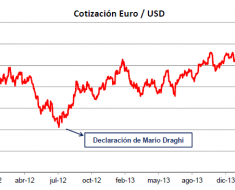

Mario Draghi está tratando de convencer al BCE para que adopte medidas monetarias expansivas que ayuden a reactivar unas economías deprimidas desde que en 2008 se iniciara la mayor crisis económica desde la Gran Depresión de 1930.

Desde que aceptó el cargo de Presidente del BCE en noviembre de 2011, Draghi inició la remodelación de la institución hacia un banco central agresivo que fuera capaz de asumir riesgos, incluso en contra de la voluntad de Alemania, la mayor economía de la región y cuyos representantes argumentan que las políticas expansivas no son necesarias y reducen los incentivos de los gobiernos para hacer reformas estructurales.

Todo empezó en 2010 en Grecia

La crisis de riesgo soberano en Europa empezó en marzo de 2010 (hace casi 5 años) con el anuncio de que Grecia había falseado sus cuentas públicas.

La brusca escalada en la prima de riesgo de todos los países europeos y, en especial, de las economías periféricas provocó una reunión de urgencia del Ecofin el 7 de mayo de 2010 y el anuncio de grandes medidas por parte de Europa:

- La creación de un Fondo de Estabilización en Europa (posteriormente denominado Mecanismo).

- El inicio de políticas de austeridad impuestas por Alemania.

La adopción de estas medidas no evitó el rescate de Grecia, Irlanda y Portugal entre 2010 y 2011, así como el pseudo-rescate de España en junio de 2012.

Cinco años después parece que hemos vuelto a la casilla de salida. La contundencia de Alemania no ha conseguido rebajar el déficit público de las economías más dañadas, el desempleo se encuentra en máximos históricos y el crecimiento es muy débil después de varios periodos de recesión.

Las elecciones en Grecia el próximo 25 de enero amenazan con un nuevo brote de riesgo soberano.

Han pasado 5 años desde que empezó una crisis institucional y de modelo en la Unión Europeo que han demostrado la lentitud e incapacidad de los políticos para adoptar decisiones de ámbito supranacional.

Ante esta ausencia de decisiones, el BCE ha tomado la palabra.

El Debate del 22 de enero

La propuesta consiste en la inyección de 50 mil millones de euros al mes hasta diciembre de 2016, aunque aún debe superar un tenso debate en el Consejo de Gobierno y podría ser modificada antes de la decisión final del próximo jueves 22 de enero.

En dicha reunión se deben decidir aspectos tan importantes como si los riesgos incurridos en el nuevo plan de compra de bonos deben ser compartidos por los 19 Bancos Centrales Nacionales de la zona euro o mantenerse dentro de las fronteras nacionales.

En estos días previos se están publicando distintas opiniones al respecto. El Gobernador holandés ha dicho que «cualquier decisión de mutualizar el riesgo debe ser adoptada por los políticos elegidos y no por los gobernadores de los Bancos Centrales«, mientras que Benoit Coeure, miembro del Comité Ejecutivo del BCE ha afirmado que «se trata de una discusión sobre la mejor manera de gestionar el riesgo soberano en Europa y dar un paso adelante en un entorno donde los propios gobiernos no han sido capaces de hacerlo«.

Qué activos se podrán comprar

Los gobernadores también deben decidir qué activos podrán ser adquiridos por el BCE.

Si bien el programa se centrará probablemente en la deuda pública, otros activos como los bonos corporativos están en el epicentro de la discusión. En cualquier caso, las compras no comenzarían antes del 1 de marzo de 2015.

Sorprendentes también han sido las declaraciones de Jean-Claude Trichet, predecesor de Mario Draghi, quien ha afirmado que Europa necesita que el BCE decida y actúe con una mayor rapidez, pero pensar que tiene una varita mágica y que va a cambiar la situación en poco tiempo no es adecuado ni razonable.

En resumen, si el importe final del programa se confirma, y a falta de saber el grado de mutualización en la compra de la deuda y el perímetro de activos susceptibles del programa, la noticia es buena para Europa.

No obstante, habrá que ver cómo responden unos mercados financieros cada vez más volátiles e imprevisibles. Hay muchos intereses en juego.